Sobreviver com taxas de juro a 0% (ou negativas)

- Prisma Branding Solutions

- 18 de nov. de 2020

- 6 min de leitura

“O risco vem de não se saber o que se está a fazer.” – Warren Buffett

Investir nunca foi fácil. Nós somos avessos ao risco por natureza e sofremos mais com uma perda do que saboreamos um ganho de dimensão equivalente. O leitor provavelmente não precisou de ler esta afirmação para se inteirar deste facto – esta forma de pensar é inerente à nossa condição e grupos de economistas e psicólogos já o provaram por diversas vezes.

Estes mecanismos de autodefesa têm-nos sido bastante úteis ao longo da nossa sobrevivência mas a prosperidade e o reconhecimento apenas galardoam os investidores inteligentes, os inovadores criativos e os empreendedores sábios. Simplificando: evitar todos os riscos permite-nos sobreviver mas saber aceitar riscos permite-nos enriquecer. Então porque não arriscamos mais? Falta de conhecimento – nós tememos o desconhecido e a incerteza.

Uma das maiores incertezas que enfrentamos é como é que os investidores vão ser capazes de gerar um retorno positivo para as suas poupanças, num mundo com taxas de juro perto de 0%, ou até mesmo negativas. Os dias em que um aforrador podia depositar as suas poupanças no banco e receber mais de 3 ou 4% são um luxo do passado. No quadro abaixo apresentamos as diferentes taxas de juro que um residente no Reino Unido pode encontrar:

Estes valores estão corretos à data de 04/11/20.

Como é que isto me afeta?

Vamos considerar dois exemplos: Jane e Nicole.

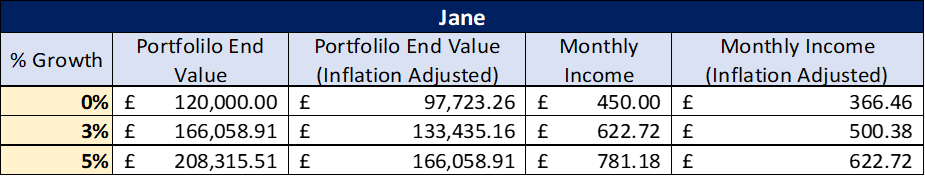

A Jane pretende reformar-se dentro de 20 anos e como tal, decide contribuir £500 por mês para um fundo de pensões. Assumindo uma taxa de inflação de 2% e diferentes taxas de crescimento do seu fundo, quanto é que a Jane poderá retirar como rendimento mensal do fundo, com pouco risco de exaustar o fundo de pensões?

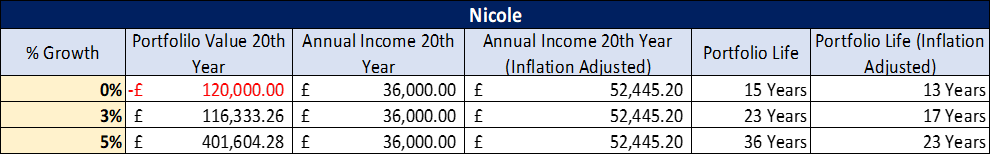

A Nicole tem 55 anos, é aposentada e tem um fundo de pensões avaliado em £600,000 do qual retira £3,000 por mês. Assumindo uma taxa de inflação de 2% e diferentes taxas de crescimento do seu fundo, quantos anos é que a Nicole pode razoavelmente esperar que o seu fundo dure?

Respostas:

Notas e pressupostos: 1) todos os dividendos são reinvestidos; 2) utilizámos uma taxa fixa de levantamento de 5% ao ano; 3) para a Jane, deduzimos a taxa de inflação anual das taxas de crescimento anual; 4) para a Nicole, ajustámos o levantamento anual (£36,000) de acordo com a taxa de inflação; 5) “Portfolio Life” representa o número de anos antes do portfólio chegar a 0; 6) as taxas de crescimento apresentadas são isentas de impostos e comissões

Daqui conseguimos tirar as seguintes conclusões:

- Não investir leva sempre aos piores resultados – diminuição do poder de compra e exaustão precoce do fundo.

- Tendo em conta que a esperança média de vida de um reformado é de 20 anos, o risco de um investidor durar mais que as suas poupanças é grande quando não está disposto a investir com risco (uma taxa de crescimento de 3% é representativo de um portfólio conservador enquanto que 5% é representativo de um portfólio de médio-risco) e podemos até argumentar que para muitos, o risco de longevidade é maior que o risco de investimento.

- Os investidores precisam de taxas de crescimento atrativas para cumprir os seus objetivos financeiros.

- Algumas das alternativas mais populares à tomada de risco em investir podem ser bastante dolorosas – uma combinação entre poupar mais/gastar menos ou adiar sucessivamente a idade da reforma.

- Os custos afetam diretamente a rendibilidade. Cada 1% adicional de custos e comissões irá reduzir diretamente a probabilidade de sucesso financeiro. Na Abacus Wealth Management, nós praticamos uma política de custos justos e transparentes porque medimos o nosso sucesso com base no sucesso dos nossos clientes.

- A taxa de rendibilidade após todos os custos e comissões (líquida) é o principal responsável por alcançarmos os nossos objetivos financeiros, não é a rendibilidade bruta nem a % total de custos por si só – estes conceitos estão todos interligados.

Se o leitor se consegue rever com a situação da Jane e da Nicole, nós na Abacus Wealth Management temos as ferramentas, conhecimento e licenças necessários para o ajudar. A inércia motivada por esperança que tudo irá correr bem não é uma estratégia de investimento que recomendemos.

Investir em períodos de taxas de juro a 0% (ou negativas):

Só para complicar isto mais um pouco, deparamo-nos hoje com o desafio de sermos obrigados a investir com taxas de juro historicamente baixas. Algo vulgarmente descrito como “sem precedente”. Como é que o caro leitor posiciona a sua carteira de investimentos face a esta realidade? É algo que discute abertamente com o seu gestor(a)/consultor(a) financeiro? O seu gestor(a)/consultor(a) financeiro já discutiu consigo todos os cenários e possibilidades? E se lhe disser que já nos deparámos com desafios semelhantes, apenas não durante as nossas vidas?

Source: Bridgewater Associates

A primeira vez que a Reserva Federal Americana (FED – o equivalente ao Banco Central Americano) cortou a sua taxa de juro para o limiar dos 0% foi em 1933. Na altura, os EUA (e o mundo) lutavam desesperadamente contra a depressão económica pós-1929, fruto de um colapso do mercado acionista. A segunda vez que a FED baixou a sua taxa de juro para 0% foi em 2020, como resposta à crise económica induzida pela pandémica COVID-19. A história não se repete mas rima frequentemente.

Acreditando que conhecimento é poder, nós embarcámos numa missão para estudar este período, com a esperança de conseguir retirar algumas conclusões que nos permitam aconselhar melhor os nossos clientes a navegar estes mares turbulentos. Para tal, comparámos os retornos, após inflação, de investir em ações (S&P500), dívida do tesouro americano com maturidade de 3 meses (semelhante a investir num depósito a prazo), dívida do tesouro americano com maturidade de 10 anos (um investimento “sem risco”) e ouro durante o período de 1932-1941:

Fonte: Bridgewater Associates

Os dados surpreendem-nos pouco: num mundo onde os aforradores têm poucos incentivos para não investir, ou investir em depósitos a prazo, os ativos de risco tendem a ter um retorno positivo mas abaixo da sua média de longo prazo. Ao mesmo tempo, ações e ouro tendem a ser dos principais beneficiários de um aumento do endividamento e de impressão de dinheiro, que por norma acompanha taxas de juro baixas. Outra conclusão pouco surpreendente é que períodos de taxas de juro perto de 0%, ou mesmo negativas, tendem a coincidir com preços elevados em vários ativos financeiros, o que por sua vez conduz a rendibilidades abaixo da média de longo prazo, mas mesmo assim ainda positivos.

Por último, vale a pena realçar que períodos de taxas de juro perto de 0% podem prolongar-se muito mais do que inicialmente esperado, e que o depósito a prazo regista o pior desempenho quando comparado com quase todos os outros investimentos. As provas estão debaixo das nossas barbas. O banco central Japonês cortou a taxa de juro para 0% em 1999, apenas para a reduzir para -1% em 2016. No mesmo ano, o Banco Central Europeu também cortou a taxa de juro da Zona Euro para 0%. Ambos os bancos centrais reafirmaram recentemente a sua intenção de ancorar as taxas de juro em valores ‘muito baixos’ nos próximos 3 anos. Quem sofreu mais com estas medidas? Os aforradores. Entre 2016 e 2020, os investidores em ações europeias (Índice Stoxx 600) e em ações japonesas (Índice Topix 100) registaram ganhos de 13.68% e 10.89%, respetivamente.

O leitor provavelmente está a pensar que isto é tudo demasiado complexo e requer demasiado tempo para lidar sozinho… Temos boas notícias: não precisa de o fazer. Ao trabalhar com um consultor da Abacus Wealth Management beneficia de todo o nosso conhecimento, ferramentas e experiência ao seu dispor. Contacte-nos ou agende uma reunião através do nosso website, se não sabe como melhor se posicionar para tirar máximo proveito deste ambiente de mercado, ou se simplesmente deseja proteger o seu património e da sua família de todas as incertezas que a vida traz. Aguardamos por ouvir novidades suas.

João Feliciano Martins

Wealth Manager

A Income Markets é uma marca registada de educação financeira com o objetivo de fomentar a literacia financeira da sociedade. O nosso site contém apenas a nossa opinião e existe apenas para fins formativos e informativos. Antes de investir em ativos financeiros é imperativo que procure e faça formação financeira. Todo o material disseminado e publicado, incluindo artigos, dados e gráficos, é apenas para fins informativos, uma vez que a Income Markets, e os seus mentores, não efetuam nenhuma atividade de intermediação financeira e gestão de carteiras. Quaisquer opiniões, análises, preços ou outros conteúdos são fornecidos para fins educacionais e não constituem conselhos de investimento ou uma recomendação. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue nessas informações o faz inteiramente por sua conta e risco, não assumimos responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda de lucro, que possa surgir diretamente ou indiretamente do uso ou confiança em tais informações.

Comentários